為了提供更完整的消費金融等服務,科技公司、新創企業等第三方公司將銀行的基礎服務和設施放入建置規劃,結合傳統金融的規範與創新科技的彈性,BaaS(銀行及服務)的需求跟商機應聲而起。創立於2008 年的Cross River Bank,以提供 BaaS 為名,有超過80名合作夥伴,在美國金融界嶄露頭角。Cross River Bank 有什麼契機,深受金融科技業的重視呢?讓馬克帶你了解這家公司如何崛起跟拓展業務範圍,成為BaaS 領域的指標企業吧!

銀行及服務 BaaS?

在這個數位化不斷加速的世界裡,傳統銀行業務已不再能滿足市場的需求。長期以來,銀行行業都受限於昂貴的基礎設施、固守的法規環境、與繁瑣的服務流程。這些都成為銀行產業轉型的一大障礙,阻礙企業與消費者的數位化步伐,同時也限縮市場潛在的成長空間,然而,銀行即服務(Banking as a Service,簡稱 BaaS )的出現,卻為產業挹注新的動能。

透過 BaaS 的模式,Cross River Bank 為第三方新型金融公司開啟通往銀行系統的大門,簡化開發過程中的後端基礎設施管理,將後端部分交由第三方供應商提供和處理。不僅提供一種更具彈性的技術解決方案,而且幫助企業順利跨越前述的障礙。企業可以在短短時間內設立屬於自己的金融平台,開創新的商業模式,想像一下,這就像是給予他們一把魔法的鑰匙,解鎖金融世界的無窮可能。

公司介紹

Cross River Bank 於 2008 年由 Gilles Gade 創立,是一家金融科技機構以及 FDIC(美國聯邦存款保險公司)的成員,專注於為金融科技公司提供技術解決方案,以解決傳統銀行體系無法或不願意處理的問題, 不僅具有典型的商業銀行業務,如存款/定存,借貸,和信用卡服務,還提供各種支付基礎設施(如:RTP 即時支付)以及加密貨幣服務。

Cross River Bank 已經成為金融科技界的重要中樞,將傳統銀行的規範與科技公司的創新彈性結合。經過十多年的努力和與合作夥伴的密切合作,該銀行擁有超過 80 家客戶,包括 Affirm、Best Egg、Coinbase、Rocket Loans、Stripe、Upstart 和 Transferwise 等公司,而且,無論是外國的金融服務供應商想進軍美國市場,如:Revolut、Pay.com ,或是近年來市場上受到關注的加密貨幣玩家,如 Coinbase 和 Circle,Cross River Bank 都為其提供客製化的技術服務,使 Cross River Bank 從一家主要服務本地社區的小銀行,發展成為一家將新興金融科技與傳統金融領域有效連接的關鍵橋樑。

自成立以來,Cross River 已發放超過 900 億美元的貸款,並每天處理約 50 萬筆交易,特別是在美國 COVID-19 疫情高峰期間,Cross River 成為領先的 PPP(工資保護計劃)貸款提供者,向超過 20 萬家小企業提供超過 130 億美元的貸款。

Cross River Bank 商業模式:Banking as a Service(BaaS)

簡而言之就是透過串接 API,使客戶在各種平台上能直接使用金融機構的服務,收入來源主要為一支付服務軟體的授權費用,二通過其資金平台 Arix 提供借貸服務的收入,在一則訪問中 Gilles Gade 表示,該公司自 2010 年以來一直盈利,換句話說,公司成立兩年後,就實現轉虧為盈。由於 BaaS 商業模式介在之前的文章有分享過 <打造金融生態圈:BaaS 讓銀行融入生活>,因此於這篇文章不贅述。

為什麼 Cross River Bank 深受金融科技企業的重視

(一)發現貸款藍海的契機

Cross River Bank 在金融海嘯後創立,其原本的策略是在經濟大衰退後,以較低價格購買被低估的資產,但在 2010 年,一個新的商機出現,GreenSky 美國金融科技公司與家得寶(Home Depot)達成一項協議,幫助客戶為他們的修繕和翻新工程提供資金,然而,這項服務需要和具有銀行牌照的夥伴共同進行貸款。這個合作讓 Cross River Bank 嗅到一個巨大潛力且利潤豐富的新市場。

同時,凡是 FDIC 的商業銀行或機構,在多個州從事貸款業務時,不需要處理解決各州貪污法的困境,僅需要遵守所在州的貪污限制,因此金融科技貸款平台可以避免某些適用於消費者貸款人的州法律以及監管要求,同時確保銀行被視為合法債權人。

目前,他們會為各種規模的企業提供貸款,然後將貸款賣回給發起這些貸款的金融科技公司,這種商業模式在金融行業被稱為「rent-a-charter」—— 簡單來說,銀行先貸款給借款人,然後把這個債務賣給金融科技平台。這些平台會將債務轉化成證券,再賣給投資者。

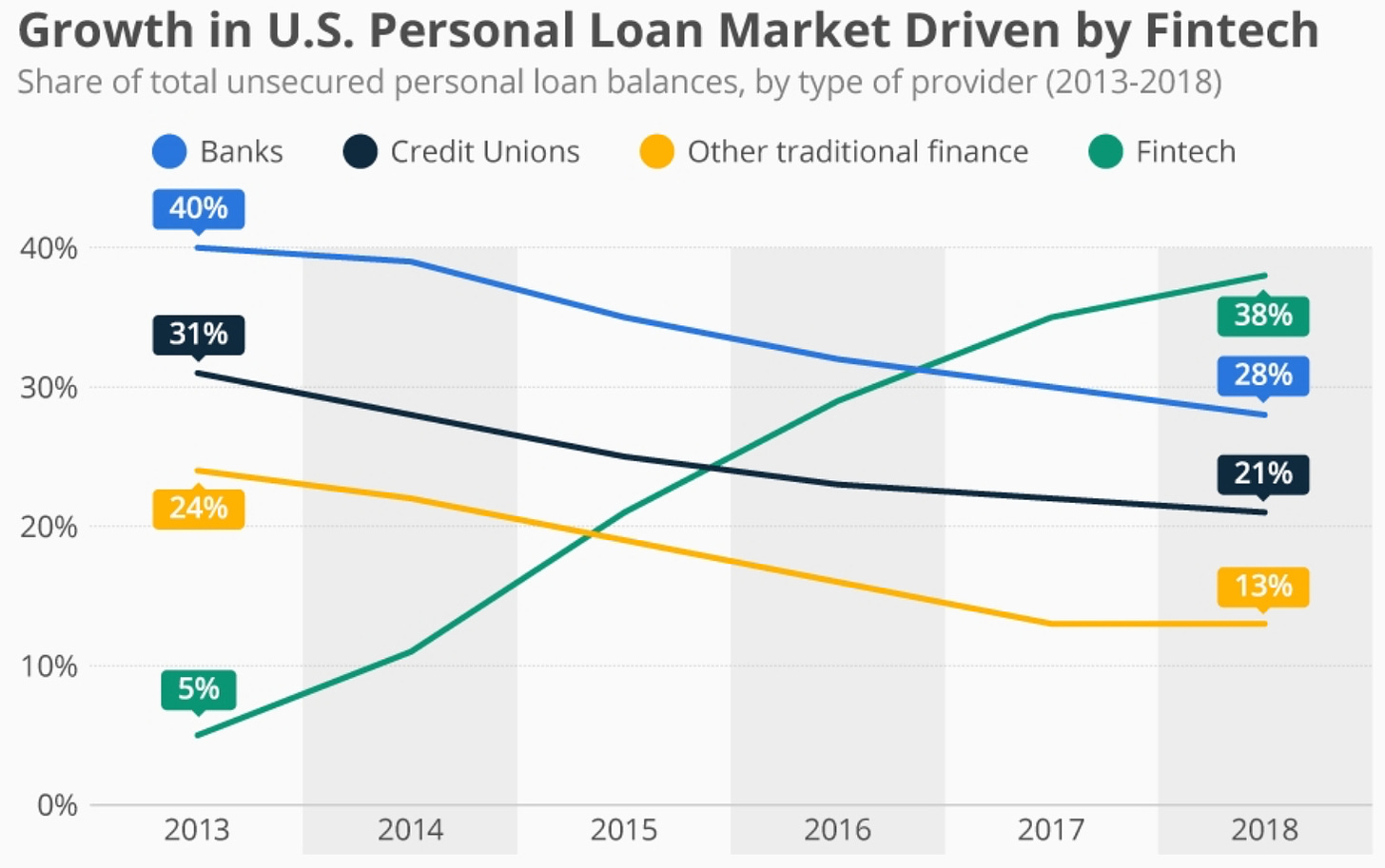

(二)個人貸款依賴金融科技的比例提高

根據 Moody 首席經濟學家 Mark Zandi 的觀察,美國的個人貸款正以驚人的速度增長,猶如野草般蔓延。從下圖來看,個人借貸迅速的成長軌跡與金融科技有必然的關聯。2018 年,這些產品在個人貸款市場的佔比已達到 38%,相比之下,2013年時這個比例僅有 5%,許多消費者表示,他們轉向使用金融科技平台,因為這些平台提供的貸款申請流程相對簡單。另外,這也可以反映在其資產的增速,自 2011 年末的 3,400 萬美元成長到 2019 年的 11.7 億美元。

資料來源:Statista

(三)疫情的推波助瀾

政府在疫情初期規模達 2 萬億美元的 CARES 補助計劃,在工資計劃初期,許多借款人遇到申請上的困難。許多銀行將他們的貸款限制在現有客戶之內,尤其少數族裔企業主更是不利申請,同時,一些金融科技公司希望提供貸款服務,但由於政府准許的進度緩慢,使得其過程困難重重,而 Cross River Bank 當然沒放過這次的機會,與數十家的金融科技公司合作,與那些無法引起大銀行注意的借款人建立借貸關係,令人驚訝的是,該公司的貸款金額(130 億美元)僅次於美國銀行、摩根大通和富國銀行三大銀行。

Cross River Bank 幫助 30 多家中小型企業,包括會計軟體服務商 QuickBooks 和 Intuit,小型企業貸款平台 Kabbage、企業費用管理平台 Divvy、中小型企業客服系統 Womply、薪酬系統服務商 Gusto 等企業,而在此期間,Cross River Bank 的資產規模也成長到 91 億美元,相較於 2019 年底的 11.7 億美元,成長近 8 倍。

(四)加密貨幣玩家受傳統金融的阻礙

以美國最大加密貨幣交易所同時也是 Cross River Bank 的客戶 Coinbase 為例,身為投資人之一的 a16z David George 在一則訪問中表示,當 Coinbase 剛開始運營且正尋找合作銀行時,許多傳統金融機構都有一套固定規範,阻止他們參與加密貨幣的交易,而透過 Cross River Bank,Coinbase 和許多領先的加密貨幣公司利用其後端的 API 進行資金交易。簡單來說,Coinbase 的用戶從傳統銀行帳戶中提取資金,存入 Cross River Bank 專用的 Coinbase 帳戶,然後,Coinbase 向用戶發出所需的加密貨幣,當用戶想要出售時,這個過程就會反向進行,以美元計價的資金最終會存入用戶的傳統銀行帳戶。

而就在今年三月,美元穩定幣 USDC 發行商 Circle 宣布 Cross River Bank 為他們新的合作夥伴,其宣布的時間剛好就在 Silvergate Bank、Signature Bank 和 Silicon Valley Bank 接連陷入困境之後,而這些銀行最後被美國聯邦存款保險公司(FDIC)接管,換句話說,FDIC 已經為 Cross River Bank 提供一個很好的保護傘,也是這些加密貨幣商與他們合作的動機。

加密貨幣的友善銀行接連倒下的後續

儘管上一段我們提到加密企業 Circle 選擇 Cross River Bank 作為其新的合作夥伴,但仔細研究後,發現 Cross River Bank 並非唯一一家被加密企業用作支付基礎設施的銀行,如,Circle 還選擇紐約梅隆銀行(The Bank of New York Mellon)來儲存其 USDC 的儲備金。此外,美國的 Western Alliance Bank 和 Customers Bank 也提供類似的支付基礎設施服務給這些加密企業。

據彭博社報道,Cross River Bank 在 SVB 和Signature 倒下後幾天,收到超過 100 個潛在客戶的請求,希望找到替代的銀行來存放他們的資金,但是,有知情人士透露,Cross River Bank 其實拒絕這些請求。

跟隨在這些事件之後,四月底時,FDIC 針對 Cross River Bank 就「不安全或不健全的銀行業務」名義發出同意令,內容指出,由於銀行沒有建立和維護內部控制、資訊系統,以及審慎的信貸承銷業務,因此,他們被認定了提供與公平貸款法規相違的不安全或不健全的銀行業務,對此,Cross River Bank 既未承認也未否認,Cross River Bank 的一位發言人表示,這項同意令是對銀行兩年前貸款流程的「標準審查結果」,並沒有與這次的事件直接相關。

Cross River Bank 如何拓展其業務範圍

BaaS 模式變現主要可以分為兩種,一是為客戶提供更完善的服務內容,二是拓展服務客群。

(一)成立創投部門 Cross River Digital Ventures

與美國大銀行都有自己的創投,2021 年,Cross River Bank 也成立自己的創投部門 Cross River Digital Ventures,專注於投資貸款、支付、投資等與金融科技相關的新創,期望為 Cross River Bank 更多的策略價值,觀察他們投資的階段大約在種子輪與 A 輪以及投資項目,也驗證了他們希望發現新商業應用。他們目前共投資十幾家公司,包括:

Innovative Assessments (IA) - 利用心理學預測消費者的行為,提供更公平、更準確的貸款和信用決策

Lev – 提供商業不動產融資顧問服務

Finix Payments – 企業使用的支付處理平台

Checkbook - 提供數位支票解決方案

Sunstone Credit - 潔淨能源融資平台

FairPlay - 利用 AI 幫助減少對特定群體的偏差,並分析貸款申請

Sardine - 詐騙偵測、合規和風險管理平台

Noble - 幫助公司快速評估其客戶的信用狀況

Equabli - 幫助債權雙方計算信貸的存續時間與合規性

Alviere - 嵌入式金融平台

Ardley - 抵押貸款平台

Glean - 應付帳款解決方案

Jetty - 針對租戶的金融服務

(二)併購以整合更多的產品組合

參考 Cross River Bank 這幾年的募資金額再加上公司一直是營利的階段,併購 3 家其實不算多,而且主要都是在做產品的深度整合,推測是因為 Cross River Bank 在過去 10 多年與客戶商討客製化的方案時,已經累積很多相關的技術與經驗,且市場的玩家可能大多都與 Cross River Bank 成為合作夥伴,不太需要像其他賽道的金融科技新創需要靠併購拓展市場或是掠奪客戶。

2019/06 - Seed 是一家為自由工作者、新創和小型企業提供行動銀行服務。

2021/06 - PeerIQ 幫助機構分析、評估和管理貸款部門的風險。

2021/11 - Betterfin 幫助小企業貸款流程數位化。

Cross River Bank 在近期有這麼多的金融交易,可能是受到市場在 2021 年開始積極關注 BaaS 的賽道,因此,資金熱潮下也帶來新玩家與正在茁壯的玩家,迫使 Cross River Bank 必須要拓展自己的舒適圈,守住自己的護城河。

競爭格局

在貸款市場上,主要有兩類參與者:一是像 Quicken Loans 和 Loan Depot 傳統大型抵押貸款機構,他們對市場規範有深度的理解並建立強大的基礎設施;另一類是像 Lending Club 和 Upstart 的金融借貸平台,他們以迅速地為客戶提供資金為主要競爭優勢。這兩類玩家在某種程度上都可以視為 Cross River Bank 的競爭對手。

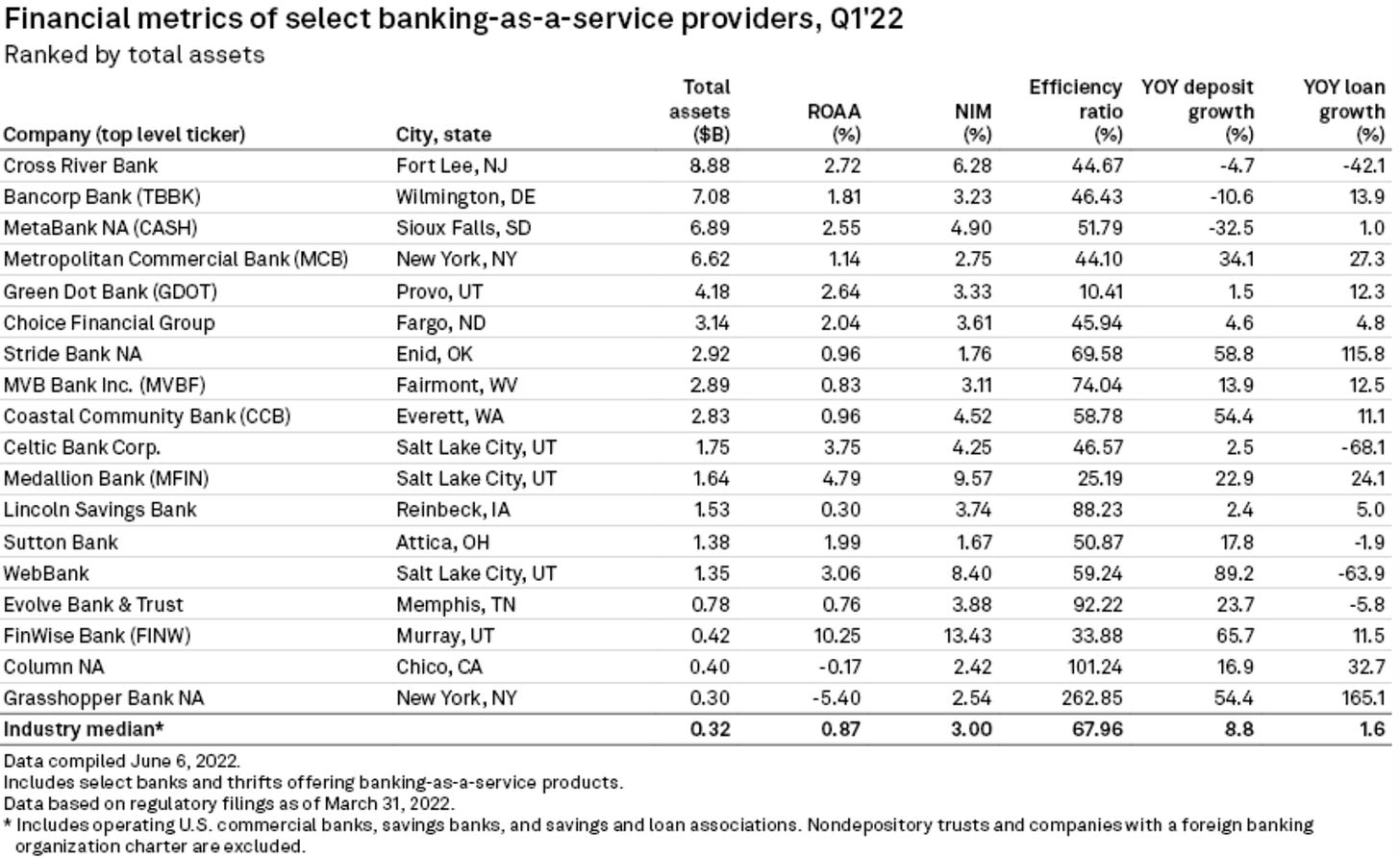

然而,還是要以其主要的業務 BaaS 為比較基準才適合,觀察下圖 S&P Global Market Intelligence 數據指出,18 家 BaaS 的銀行中,有 13 家在 2022 年第一季的平均資產報酬率(ROAA)超過產業的中位數 0.87%,而有 13 家銀行的淨利息收益率 (NIM) 超過產業的中位數 3.00%,這代表這些銀行能夠以較低的非利息費用創造更高的淨收入,特別值得一提的是,Cross River Bank 在這些銀行中資產規模最大。

資料來源:S&P Global Market Intelligence

接著,想介紹 Celtic Bank 和 WebBank,雖然這兩家銀行的資產規模與 Cross River Bank 相比較小,但他們都擁有工業貸款公司(ILC)的許可證,並與許多金融科技公司有著緊密的合作關係。ILCs 是由少數幾個州政府授權設立的,其中以猶他州最為知名,原因是該州有著低企業稅、較高的利率上限以及友好的監管環境。ILCs 享有與被保險的商業銀行幾乎相同的權利和特權,包括使用聯邦儲備系統的窗口和支付系統。

Celtic Bank 主要提供建築貸款、美國小企業管理局(SBA)和美國農業部(USDA)的貸款、SBA 7(a) 貸款以及保證的商業貸款。他們的客戶主要是金融科技新創或是中小企業,貸款金額通常在 50 萬至 500 萬美元之間,他們的著名合作夥伴包括Kabbage、Square、Affirm 等,其中 Square 與 Celtic Bank 更是合作將近 10 年,提供中小企業貸款與預借現金服務。

WebBank 則是一家美國的特許銀行,主要與金融科技公司合作,為美國的消費者和小型企業提供金融服務。他們的知名合作夥伴包括 Prosper Marketplace、Lending Club、Genesis Financial Solutions 等,並且近期成為美國運通網路的發卡機構之一,同樣的,Cross River Bank 也是美國運通的合作夥伴。

Cross River Bank 可謂是 BaaS 領域的指標企業,該公司近期公布,截至第二季為止,貸款總額已超過 6,600 萬美元,與 2022 年同期相比,貸款數量成長 100%,推測可歸因於今年三月,許多以加密貨幣友善著稱的銀行紛紛倒下,導致大量業務轉向 Cross River Bank。無論你是對金融科技新創的發展,還是對於 BaaS 領域的應用感興趣,Cross River Bank 的動態都值得我們繼續關注。

馬克碎念

BaaS 的蓬勃發展,使許多金融科技公司得以迅速建立自有的金融平台,提供創新服務。其中,Cross River Bank 可謂此領域的領頭羊,不但與眾多金融科技夥伴建立緊密合作,更透過創投併購擴大產品組合,在疫情期間也迅速因應政府補助計畫,協助中小企業度過難關,這些都是Cross River Bank 可以脫穎而出的原因。

展望未來,隨著加密貨幣日益成熟,Cross River Bank 若能持續扮演金融與科技的橋樑角色,不僅有助於加快產業創新,也將使其成為金融生態系統中不可或缺的一環。另一方面,除了來自 Celtic Bank 與 WebBank 等競爭者的威脅,傳統銀行也可能開始重視 BaaS 的潛力,Cross River Bank 仍需不斷提升服務品質與彈性,才能維持領導地位。整體而言,BaaS 的發展空間仍十分廣闊,Cross River Bank 必須積極調整策略,以把握機會,在快速變動的金融科技生態中站穩腳步。