當今的金融世界,投資早已不再只是大戶的遊戲,透過金融機構,我們可以輕鬆地進入股票、債券和現金的交易市場,並享受低進入門檻。但你可曾想過:當資金規模逐漸膨脹,我們的投資版圖是否還能只停留在這些基本領域?

當你的資金突破 1 億美元,甚至達到 10 億美元的規模,你有機會影響產品的價格波動,還可以深入探索,如:貴金屬、藝術品、房地產、私募股權等豐富多元的另類投資領域。金融浪潮的最前沿,iCapital Network 為我們揭開另類投資的神秘面紗,最低僅需 $25,000 美元(約 75 萬台幣)的門檻,即可造訪全球另類投資的金融商品。

簡介

iCapital Network 是由 Lawrence Calcano、Dan Vene 和 Nick Veronis 在 2013 年成立,他們深耕於另類投資領域超過 15 年,發現許多投資者和顧問在投資這些產品時,因其複雜性及不易獲取的問題而遇到資訊障礙。他們的目標是「突破只有大型機構能享有另類投資的選擇傳統(最低進入門檻為 100 萬美元,多則高達 2,000 萬美元)」,因而在成立初期,整合多家資訊公司的數據,如:Burgiss、Intralinks、Preqin 和 Privcap、並建立一個供上千名投資者使用的平台,包括:合法註冊的投資顧問公司(RIA)、財富經理人、家族辦公室以及高淨值資產人士(HNWI)。

iCapital Network 營運長 Thomas Fortin 在一次採訪中表示,直到 2021 年,私募基金的流程多半都是透過手工進行的。過去投資私募基金時,機構會透過 FedEx 運送一堆文件給你、要求在指定的地方簽名,隨後將文件寄回。他還提到,有一家大型基金管理機構,他們每天收到的郵件量是當地城市中最多的。而令人驚訝的是,他們用一個倉庫來處理這些文件,並且有「輸入/檢查」系統 - 簡單來說,就是有人會手動輸入文件裡的數據,然後另一組人會檢查這些輸入的資訊是否正確,以降低出錯率。

iCapital Network 總部位於紐約,並在全球的城市中設有 13 個辦事處,涵蓋北美洲、歐洲(蘇黎世、倫敦、里斯本)、亞洲(香港、新加坡)。截至今年 7 月,他們管理的資產總規模超過 1,640 億美元,其中有近 280 億美元來自於非美國的投資者,與 100+ 個合作夥伴提供超過 1,300 個不同的基金供客戶選擇,另外,自 2018 年起,已經連續 6 年獲選為 Forbes 金融科技 50 強。

商業模式:Platform as a Service (PaaS)

iCapital Network 以 PaaS 的形式,提供技術平台、數據分析工具和投資產品(參考下圖)給投資者和金融顧問,想像它就像一個「金融商品超市」,把所有的投資機會都放在架上,方便客戶選購,意味著即使是小型的投資者或顧問諮詢公司,也可以輕鬆接觸到傳統上較不易取得的投資選項。

iCapital Network 是一家「白牌平台」,簡而言之就是與多家公司建立了合作夥伴關係,而這些合作夥伴僅需專注於自身的基金產品,再將銷售工作交由 iCapital Network 等特定分銷商完成。這樣的合作模式不僅幫助這些機構拓展業務,同時也免去他們面對消費者進行的營銷心力。

iCapital Network 的技術平台,讓投資流程更為簡潔和高效,並提升用戶體驗。其界面易用,讓投資者及顧問能輕易地搜尋、評價及管理他們的投資組合,平台也提供多項實用工具,如文件管理和報告等。另外,公司對投資機會的質量與透明度十分重視,有專業團隊做盡職調查,評估各投資策略的過去績效、風險和市場趨勢,確保了 iCapital Network 平台上的所有投資選項都經過嚴謹的篩選。

(資料來源:公司官網)

iCapital Network 近期推出兩大服務

iCapital Marketplace

今年 6 月該公司推出 iCapital Marketplace,為財富管理部門提供對另類投資的渠道、且連接金融顧問/家族辦公室與基金產品,而販售基金的機構可以透過 iCapital Marketplace 籌集資金並銷售。iCapital Architect

今年 7 月該公司推出 iCapital Architect,一個產品組合構建的工具,允許顧問結合另類投資和結構性投資,分析歷史表現與風險因子等關鍵資訊,為客戶量身打造穩健的投資組合。

為什麼市場的一線玩家都願意與他們合作或是投資他們?

(一)市場有多大?

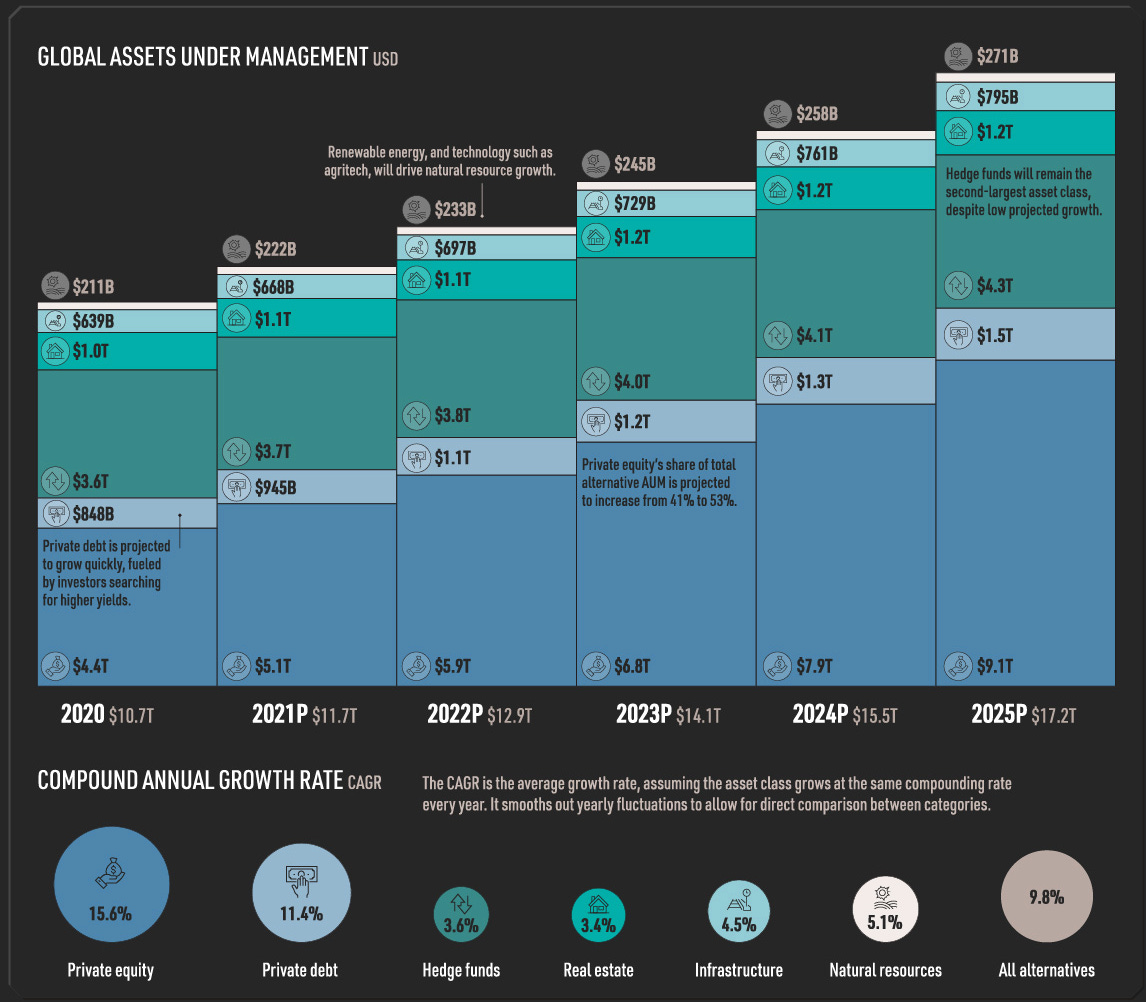

據研究指出(參考下圖),2020-2025 年另類投資將以 CAGR 9.8% 的速度成長,其中以私募股權的成長最多,在另類投資 AUM 的比例預計將從 2020 年的 41% 上升到 2025 年的 53%。

另類投資平台 CAIS 創始人 Brown 在近期的一次採訪表示,目前僅在美國、整體私人財富市場的規模約為 4 兆美元,預期在 2030 年將達到 6 兆美元,這是一個巨大的成長,也意味著人們更加在意個人的財富管理。

(資料來源:Preqin)

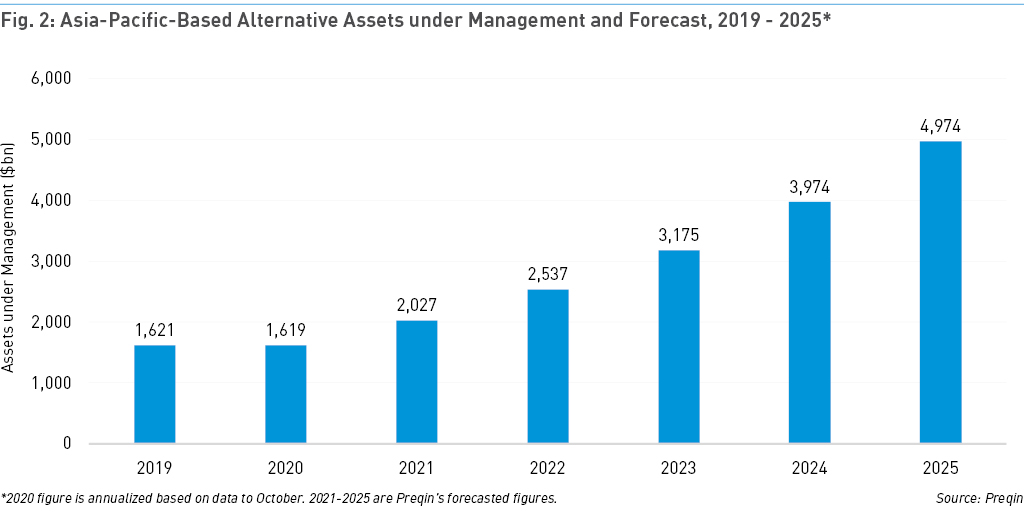

讓我們將分析的維度從規模變成地區,亞太地區將成為 2025 年前私募基金的下一個機會。受惠於供應鏈的重整,全球的重心正在從西方國家轉向亞洲,包括:中國、印度、東南亞地區。

(資料來源:Preqin)

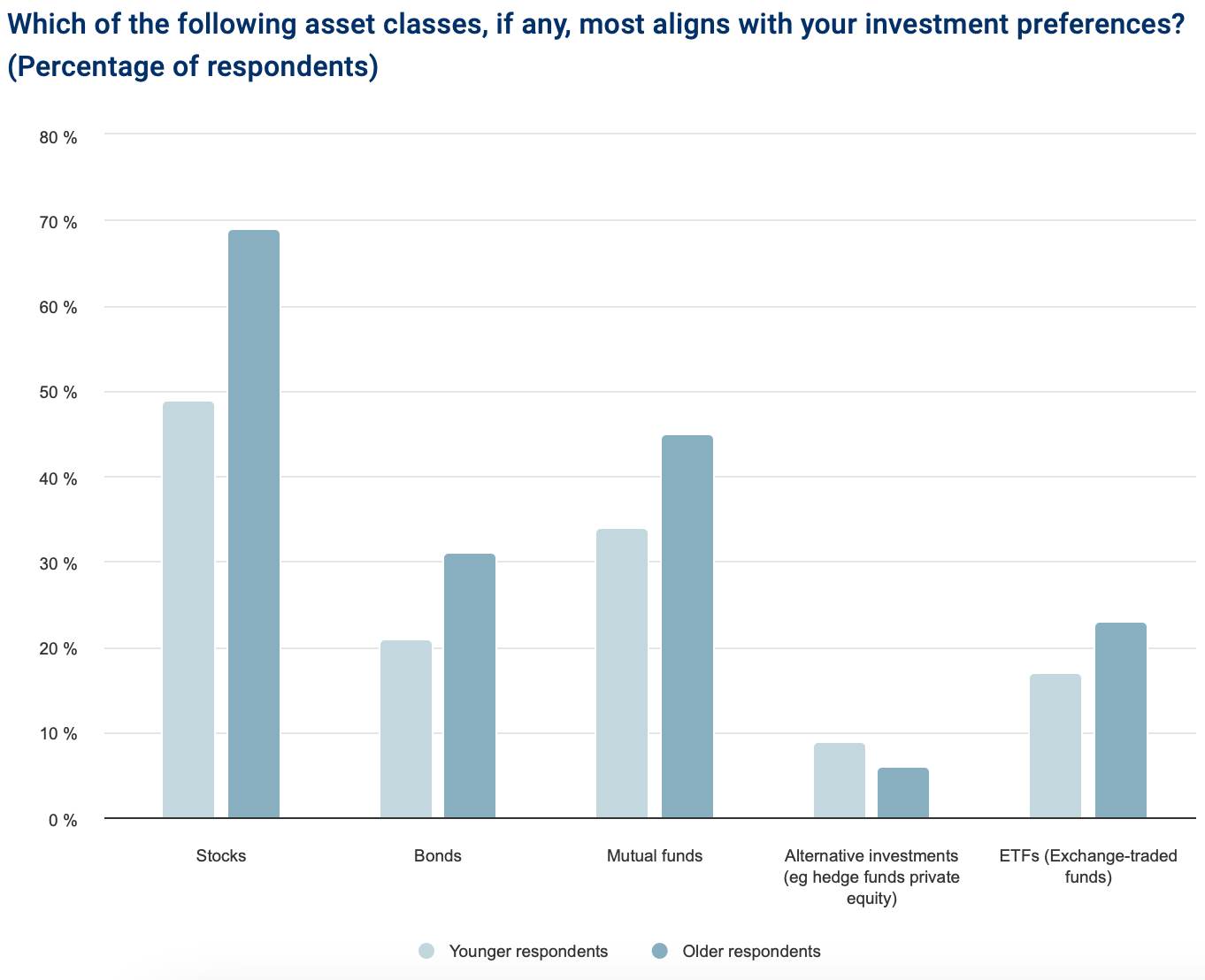

參考加拿大皇家銀行報告,可以發現對於新型投資機會,如:對沖基金和加密貨幣,他們的興趣也高於嬰兒潮一代的投資人。同時,報告也指出年輕投資人更看重具社會價值的投資,特別在亞洲、且高淨值的老年投資者(尤其是男性)其實對技術領域的投資也很感興趣,並開始嘗試新的金融產品。

(資料來源:RBC Wealth Management)

(二)組建核心高層部隊

自 iCapital Network 平台上線(2014 年 11 月)的兩年中,公司一直在積極擴張其高階主管,「堅實的高層」也是 iCapital 對於未來獲客的關鍵佈局之一。(如:財務長 Tom Iacono、行銷長 Hannah Shaw Grove、分銷團隊 Eileen Duff / Peter Montgomery / Ryan Van Geons、基金盡職調查團隊 Kunal Shah / Caroline Rasmussen、商業開發團隊 Michael Mastey / Melissa Iagulli、產品團隊 Eli Entin / Kevin Scrivanich、平台團隊 Mike November / David Russo,他們在初級市場都有超過 10 年以上的經驗,橫跨 Bridgewater Associates、Goldman Sachs、Fidelity Investments、Credit Suisse、Charles Schwab 等一線的機構。)

隨著更多的合作夥伴和策略投資人加入,iCapital 積極拓展其國際版圖。2020 年末該公司招募 Marco Bizzozero 和 Tom Slocock 來專注於歐洲和亞洲地區的拓展。當時 iCapital 的資產管理規模約為 650 億美元,其中 80 億美元來自非美國的投資者。相較之下,該公司目前的資產管理規模已增至 1,640 億美元,其中近 280 億美元來自非美國的投資者。

(三)收購金融機構的另類投資平台

與其他平台不同的是,在成立初期 iCapital Network 收購多家機構中旗下的基金業務,包含:Credit Suisse(HedgeFocus Business)、Deutsche Bank(US Private Equity Access Fund Platform)、Bank of America(Alternative Investment feeder funds)、Morgan Stanley(Alternative Investments Feeder Fund),幾年後也進一步收購基金平台,如: Wells Fargo(Alternative Investment Feeder Fund Platform)以及 UBS(UBS Fund Advisor)、Stifel(Feeder Fund Platform)。

為什麼這些機構的平台願意讓 iCapital Network 收購呢?

大多收購交易都是建立在 iCapital Network 與這些公司已有深入的合作關係。曾運用 iCapital 的技術產品來打造客製化的解決方案,為機構內的顧問提供一個流暢且直接的平台,使其可以涉足私募股權、私人信貸和不動產等投資選擇。

機構的負責人也指出:透過與 iCapital 的緊密合作來管理私募市場的業務,確保了我們的客戶關係經理和其客戶可以獲得業界最先進的技術和資源。另外,iCapital Network 也積極併購新創,以進一步優化內部的營運系統、監管合規的支援,以及拓展業務的佈局,從併購的時間點來看,是在公司的募資金額首次超越 1 億美金時,很顯然是計劃中的交易。

Artivest - 另類投資基金平台,向約 1,800 名財務顧問及其高淨值客戶提供替代產品和策略。

FactorE - 投資組合分析工具,評估和管理持有包含傳統和另類的投資組合。

AI Insight - 幫助金融專業人士提供合規監管的支援。

Axio Financial - 幫助金融顧問評估、選擇和購買結構性產品。

SIMON Markets - 幫助金融顧問了解和管理結構性投資、年金和其他風險管理的金融產品。

iCapital 的競爭格局

另類投資平台 CAIS

Matt Brown 與 Jeremy Norton 在 2009 年共同創立 CAIS。Matt Brown 觀察到,與大型公司(如:JP Morgan)相比,許多中小型公司的財務顧問並不了解另類投資的市場,使他萌生了改變這一現狀的念頭。

CAIS 在成立初期就與盡職調查服務商 Mercer 合作,提供 B2B2C 平台,為註冊投資顧問(RIA)、獨立經紀交易商、家族辦公室提供客製化的投資解決方案,連結的投資產品包括:避險基金、私募股權、房地產、數位資產及結構性商品等。值得一提的是,CAIS 將最低投資門檻從 1,000-2,000 萬美元降到僅 10 萬美元,而且不增收任何額外費用,而平台透過銷售的私人基金和策略獲取收入。

至今,CAIS 已服務超過 8,300 個投資顧問團隊、且促成的交易金額超過 210 億美元。除此之外,CAIS 亦推出了個人化學習系統 - CAIS IQ,旨在幫助投資顧問更迅速地掌握另類投資的專業知識,從而提升投資的效益。

另外說到另類投資,就不得不提到該領域的巨頭 Blackstone (NYSE: BX),靠著槓桿收購起家,知名的收購案包括:分別以 200 億美元 / 260 億美元收購湯森路透金融風險部門 - Refinitiv 與希爾頓飯店集團;爾後再發展出其他的業務型態,旗下有房地產、私募股權、對沖基金、信貸四大板塊,其中以房地產為其主要的收入來源,總資產管理規模於今年突破 1 兆美元,而 iCapital Network 的資產管理規模為 1,640 億美元,相差僅不到 10 倍。

早在一開始 iCapital Network 已明確地看到:單靠「分銷方式」他們就會完全與 CAIS 對標,並被視為「nice-to-have」的工具。為了創造差異化,他們策略性收購了數家大型機構的基金業務,打造一個真正的管理基金平臺,而非只是連接投資者的仲介。同時他們的野心不止於此,iCapital Network 積極地擴張,一路向歐洲和亞洲推進業務地區(CAIS 則是主要以美國為主),並且成功地挖角一些關鍵的管理層,因此 iCapital Network 在估值上也拉開了與其他競爭對手的差距。

我們從 iCapital Network 觀察到什麼?

(一)傳統基金公司不再是有錢人的首選

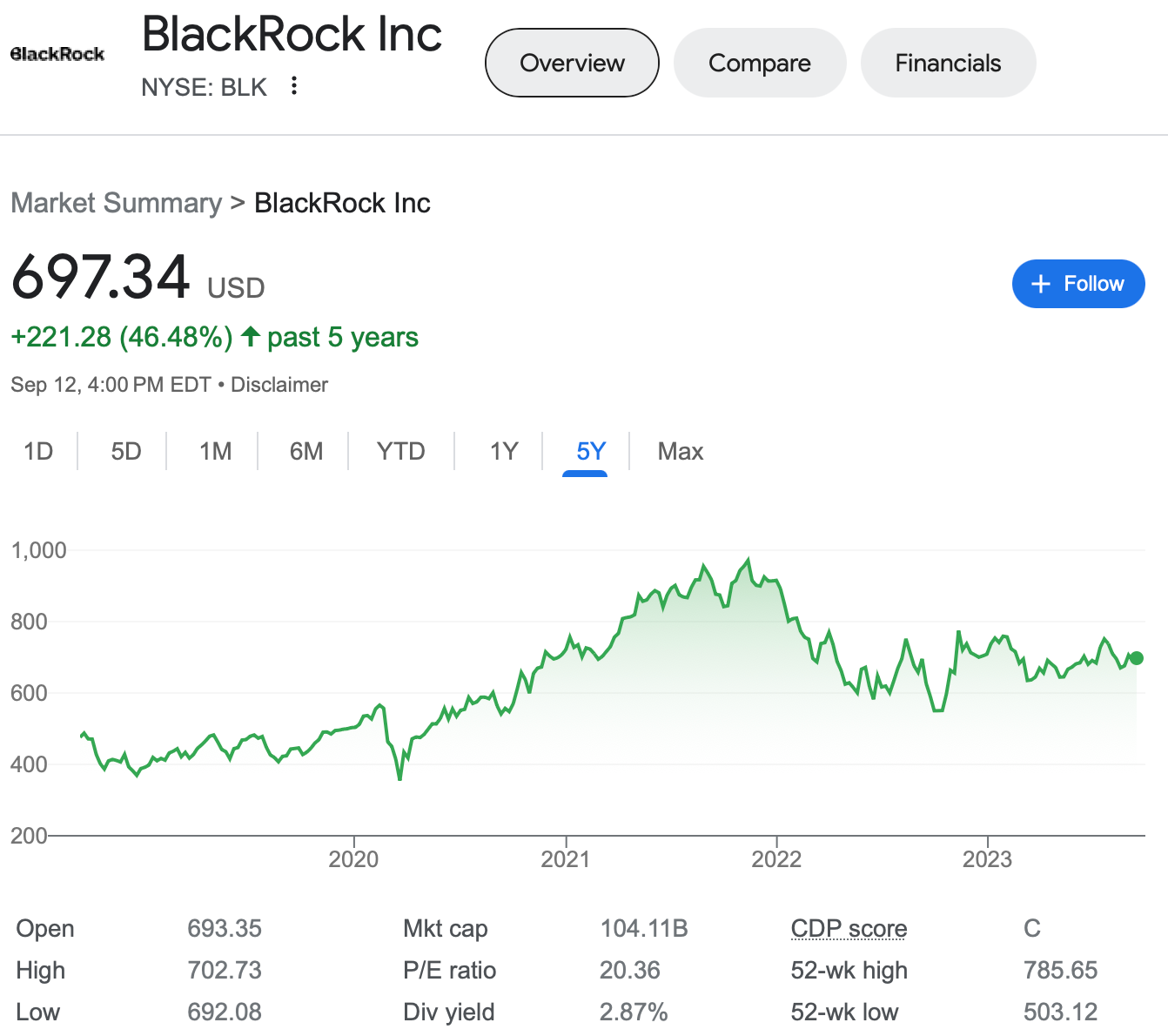

觀察全球最大的基金公司 BlackRock 貝萊德與另類投資龍頭 Blackstone 黑石近五年的股價表現,黑石的股價股價成長超過 2 倍,而貝萊德僅成長 0.5 倍,市值也超越貝萊德。反映出市場上,傳統金融商品的基金正面臨賣點不多而導致的競爭管理費困境,使得投資人更加看好另類投資的前景。

(資料來源:Google Finance,截至 2023/09/12)

(二)投資平台的擴張瓶頸

讓我們回顧之前提到的 Stash,該公司主要針對的是 C 端客戶,也就是一般消費者。它們的策略是直接與消費者接觸,提供他們所需的投資工具和資訊。再來一窺 CAIS,採用 B2B2C 的模式,意味著他們首先與其他企業合作,再由這些企業將其平台提供給最終消費者。在這個模式下,這些公司往往需要經過兩層的市場,首先是合作夥伴,然後才是消費者。

這些投資平台提供的主要功能,如數位化工具和投資建議,確實在一定程度上降低了投資的門檻,但實際上即使這些平台能夠吸引大量的客戶,且他們都不願意分享自己的營收成長曲線,反而將更令大眾對於他們的市場成長空間產生疑慮。總結來說,雖然這些投資平台提供了一些便利性的工具,但缺乏了一個可以引起市場興趣的關鍵因素。

馬克碎念

新創公司在發展和擴張階段時,主要會透過兩大維度來進行:產品和地區。其中有幾個主要的方法。首先,新創公司可能會考慮併購其他企業,這可以迅速提高他們的市場份額和資源。其次,招募關鍵的管理階層也很重要,因為他們可以帶來寶貴的經驗和人脈,此外開設新的辦事處也是一種有效的策略,尤其是當新創公司想要進入新的地區或市場時。

為了更具體地理解這些策略如何在實際操作中發揮作用,我們可以從 iCapital Network 的成長軌跡看到。這家公司在成長的過程中,不僅選擇了對的市場,還適時選擇策略,使其一步步地成為業界的佼佼者。

藉由其出色的市場洞察力和主動的併購策略,iCapital Network 在另類投資領域取得了驚人的成功。這家公司明確地識別到另類投資的增長趨勢,並透過併購其他相關機構的基金平台,迅速擴展了其產品線和網絡,這使其在競爭激烈的市場中穩定自身的領先地位。

馬克認為該公司不僅注重業務擴張,更重視投資普及化。公司努力降低另類投資的入場門檻,目標不僅是機構投資者,更希望個人投資者也能受益。隨著其平台逐步成熟,這將有助於更多的投資者獲得另類資產配置的機會,進一步推動該產業的發展和普及。

首圖來源:https://content.ifund.com.hk/wp-content/uploads/2019/07/24121817/14321753091.jpg